Здравствуйте.

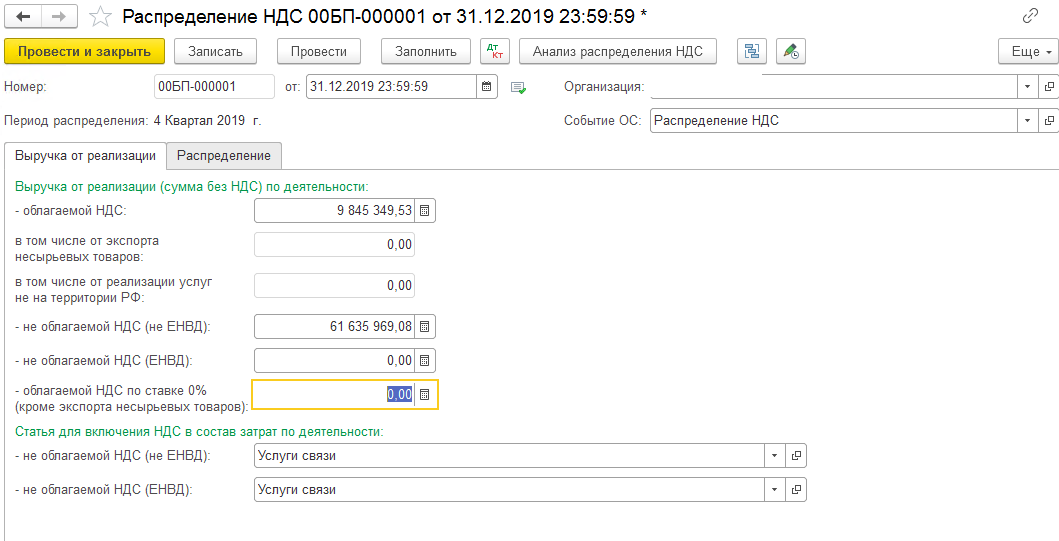

В БП 3.0 есть документ Распределение НДС. При заполнении, не корректно, на наш взгляд, распределяет. А именно наоборот указывает сумму к вычету и сумму в учет себестоимости. Сами суммы верные.

Как Вы считаете, правильно ли это?

Если да, то почему?

Помогите понять логику формирования проводок именно в таком виде.

При настройках и формировании докмента руководствовались данной статьей

В БП 3.0 есть документ Распределение НДС. При заполнении, не корректно, на наш взгляд, распределяет. А именно наоборот указывает сумму к вычету и сумму в учет себестоимости. Сами суммы верные.

Как Вы считаете, правильно ли это?

Если да, то почему?

Помогите понять логику формирования проводок именно в таком виде.

При настройках и формировании докмента руководствовались данной статьей

Прикрепленные файлы:

По теме из базы знаний

- Переход на раздельный учет НДС. Обработки для ввода остатков и добавления движений в регистр НДС раздельный учет

- Раздельный учет НДС (реализация на экспорт с НДС 0%). Проверка кредита счета 19 "Заблокировано до подтверждения ставки 0%". БП 3.0 КОРП

- Раздельный учет НДС. Реализация на экспорт: ставка НДС 0%. Алгоритм распределения. БП 3.0 КОРП

- Видеокурс: Сложный учет НДС в 1С:ERP/КА2, Модуль 1 "Раздельный учет НДС по товарам"

- Расчет-обоснование отсутствия необходимости ведения раздельного учета НДС "правило 5%"

Найденные решения

(4) Ну, и в чем проблема? У вас бОльшая часть выручки получена от деятельности, не облагаемой НДС - соответственно, бОльшая часть входящего НДС не берется к вычету, а учитывается в стоимости.

С чего вы взяли, что должно быть "наоборот"?

Взять к вычету входящий НДС вы можете исключительно в рамках деятельности, облагаемой НДС, иначе может получиться, что не вы должны государству налог, а оно должно вам.

Например: купили за 1 200 рублей ( в т.ч. НДС 200 р.), реализовали за 1 500, причем облагаемая НДС выручка всего 150 р. ( в т.ч. НДС 25 р.), остальные 1 350 - без НДС.

Доля облагаемой выручки - 10%, то есть входной НДС должен распределиться на части по 20 и 180 рублей.

Спрашивается: сколько можно взять к вычету - 20 или 180?

С чего вы взяли, что должно быть "наоборот"?

Взять к вычету входящий НДС вы можете исключительно в рамках деятельности, облагаемой НДС, иначе может получиться, что не вы должны государству налог, а оно должно вам.

Например: купили за 1 200 рублей ( в т.ч. НДС 200 р.), реализовали за 1 500, причем облагаемая НДС выручка всего 150 р. ( в т.ч. НДС 25 р.), остальные 1 350 - без НДС.

Доля облагаемой выручки - 10%, то есть входной НДС должен распределиться на части по 20 и 180 рублей.

Спрашивается: сколько можно взять к вычету - 20 или 180?

Остальные ответы

Подписаться на ответы

Инфостарт бот

Сортировка:

Древо развёрнутое

Свернуть все

(4) Ну, и в чем проблема? У вас бОльшая часть выручки получена от деятельности, не облагаемой НДС - соответственно, бОльшая часть входящего НДС не берется к вычету, а учитывается в стоимости.

С чего вы взяли, что должно быть "наоборот"?

Взять к вычету входящий НДС вы можете исключительно в рамках деятельности, облагаемой НДС, иначе может получиться, что не вы должны государству налог, а оно должно вам.

Например: купили за 1 200 рублей ( в т.ч. НДС 200 р.), реализовали за 1 500, причем облагаемая НДС выручка всего 150 р. ( в т.ч. НДС 25 р.), остальные 1 350 - без НДС.

Доля облагаемой выручки - 10%, то есть входной НДС должен распределиться на части по 20 и 180 рублей.

Спрашивается: сколько можно взять к вычету - 20 или 180?

С чего вы взяли, что должно быть "наоборот"?

Взять к вычету входящий НДС вы можете исключительно в рамках деятельности, облагаемой НДС, иначе может получиться, что не вы должны государству налог, а оно должно вам.

Например: купили за 1 200 рублей ( в т.ч. НДС 200 р.), реализовали за 1 500, причем облагаемая НДС выручка всего 150 р. ( в т.ч. НДС 25 р.), остальные 1 350 - без НДС.

Доля облагаемой выручки - 10%, то есть входной НДС должен распределиться на части по 20 и 180 рублей.

Спрашивается: сколько можно взять к вычету - 20 или 180?

(13) Спасибо Вам! Сначала бухгалтер долго оспаривала все это. Но потом, чтобы ее переспорить, я предложил вручную поменять суммы по деятельности НДСную поставить больше, а БЕЗ меньше. Поменяли. Нажали распределить, и распределение поменялось местами. Значит распределение напрямую зависит от общей суммы видом деятельности по НДС.

(1)

Особенностью использования документа Распределение НДС является его применение для основных средств и нематериальных активов. Распределение НДС работает в двух режимах:

если мы создаем и заполняем документ в первом или втором месяце квартала, то в него попадает только выручка первого или второго месяца: распределение НДС происходит только по ОС и НМА, принятым к учету, соответственно, в первом или втором месяце квартала;

если мы формируем документ в третьем месяце квартала, то в него попадает выручка всего квартала, происходит распределение НДС по всем ценностям, а также по ОС и НМА, принятым к учету в третьем месяце квартала

Может вот этот момент может влиять на суммы распределения.

При заполнении, не корректно, на наш взгляд, распределяет. А именно наоборот указывает сумму к вычету и сумму в учет себестоимости. Сами суммы верные.

Особенностью использования документа Распределение НДС является его применение для основных средств и нематериальных активов. Распределение НДС работает в двух режимах:

если мы создаем и заполняем документ в первом или втором месяце квартала, то в него попадает только выручка первого или второго месяца: распределение НДС происходит только по ОС и НМА, принятым к учету, соответственно, в первом или втором месяце квартала;

если мы формируем документ в третьем месяце квартала, то в него попадает выручка всего квартала, происходит распределение НДС по всем ценностям, а также по ОС и НМА, принятым к учету в третьем месяце квартала

Может вот этот момент может влиять на суммы распределения.

Обычно такие трудности и сомнения возникают, когда одну и ту же номенклатуру используют в разных системах налогообложения и самое сложное во всем процессе – правильно указать способы учета НДС в документах списания и выпуска. Остальное программа выполнит сама. Проверено. Все верно считается в распределении НДС.

(5)В документе Поступление товаров и услуг, в табличной части документа, по каждой номенклатуре в реквизите Способ учета НДС указываете,что нужно: Распределяется или Принимается к вычету или Учитывается в стоимости

Распределяется - для общей номенклатуры по ОСНО и ЕНВД

Принимается к вычету - для номенклатуры по ОСНО

Учитывается в стоимости - для номенклатуры по ЕНВД

Распределяется - для общей номенклатуры по ОСНО и ЕНВД

Принимается к вычету - для номенклатуры по ОСНО

Учитывается в стоимости - для номенклатуры по ЕНВД

Статья с ИТС

Прикрепленные файлы:

Распределение входного НДС по материалам, предназначенным для облагаемых и не облагаемых НДС операций.pdf

Если Раздельный учет НДС включили позже, после начала ведения учета в программе 1С БП 3.0, то необходимо на дату изменения Раздельного учета НДС ввести остатки по Регистру накопления НДСРаздельныйУчет. Где-то на инфостарте была обработка для автоматического создания по остаткам бухучета.

(9) Раздельный учет включили после начала работы в базе, конечно. Раньше были упрощенцами. Но не задним числом! Включили в 4 квартале 2019 года. И далее начали работать по этой учетной политике. Отмечая в документах поступления способ учета. Поэтому не совсем ясен смысл этой обработки. Она для того, чтобы исключить ошибки при Реализации и Списании товаров. Но у нас таких ошибок нет. Вопрос именно в операции Распределения. Согласно данной статьи

меньшая часть суммы должна падать в Учет себестоимости, а большая в Вычет. А у нас с точностью до наоборот происходит.

меньшая часть суммы должна падать в Учет себестоимости, а большая в Вычет. А у нас с точностью до наоборот происходит.

(12)

Цитата из статьи:

Рассчитаем распределение из предыдущего примера строго по этой методике: необлагаемая налогом выручка 90% (1350/1500), в стоимость войдет 200*0,9=180 р., к вычету принимаем оставшиеся 20.

У вас почти то же самое: доля необлагаемой выручки составляет более 86% (61635969,08/71481318,61) - так какая часть должна учитываться в стоимости, бОльшая или меньшая?

меньшая часть суммы должна падать в Учет себестоимости, а большая в Вычет. А у нас с точностью до наоборот происходит.

Это вы почему-то сделали вывод с точностью "до наоборот".

Цитата из статьи:

Принцип распределения – простая пропорция. Сначала находим, какой процент составляет необлагаемая налогом выручка к общей выручке (без НДС). Затем умножаем на этот процент общую сумму распределяемого налога. На выходе получаем сумму налога, которая войдет в стоимость. Другая часть будет принята к вычету.

Рассчитаем распределение из предыдущего примера строго по этой методике: необлагаемая налогом выручка 90% (1350/1500), в стоимость войдет 200*0,9=180 р., к вычету принимаем оставшиеся 20.

У вас почти то же самое: доля необлагаемой выручки составляет более 86% (61635969,08/71481318,61) - так какая часть должна учитываться в стоимости, бОльшая или меньшая?

В документах Реализация Товаров и Услуг, Требование- Накладная в табличных частях по каждой номенклатуре в реквизите Способ учета НДС указываете,что нужно: Распределяется или Принимается к вычету или Учитывается в стоимости

Распределяется - для общей номенклатуры по ОСНО и ЕНВД

Принимается к вычету - для номенклатуры по ОСНО

Учитывается в стоимости - для номенклатуры по ЕНВД. В соответствии с поступлением и остатками.

Распределяется - для общей номенклатуры по ОСНО и ЕНВД

Принимается к вычету - для номенклатуры по ОСНО

Учитывается в стоимости - для номенклатуры по ЕНВД. В соответствии с поступлением и остатками.

Для получения уведомлений об ответах подключите телеграм бот:

Инфостарт бот